消費税引き上げの法案が閣議決定され、国会の審議に付されることになりそうだ。GDPの2倍という、おそらく世界一高い水準に達した国の借金を抑えるためには、消費者の負担が増えるのもやむを得ない、という点についてはエコノミストのみならず、一般国民の間にも理解が進みつつあるように見える。産業界も大勢としては支持している。だが、これはひとえに消費者の負担にとどまるのだろうか。むしろ企業への影響が大きい、というのがここで言いたいことだ。

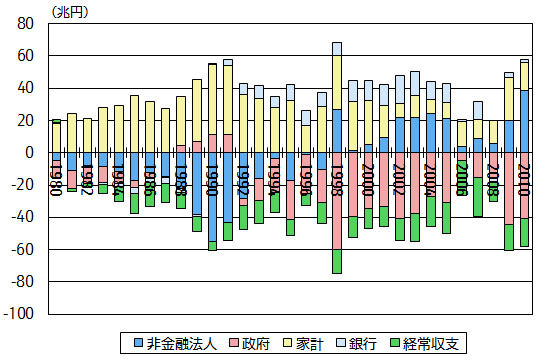

この点を説明するには、貯蓄・投資バランスがわかりやすい。グラフは経済全体を家計、非金融法人(一般の企業)、政府、銀行、そして経常収支に分けて、それぞれのセクターがどれだけ貯蓄余剰を生み出したかを示している。上側(プラス部分)は貯蓄超過、言い換えれば資金提供部門であり、逆に下側(マイナス部分)に来ているセクターは借金をしていることになる。経常収支の場合は、横軸の下側に出ているのは日本国内で貯蓄が余った結果、資金が外国に流出していることを意味する。すべての貯蓄は資本市場を通じてどこかで使われるので、各部門の過不足を合計すると、誤差脱漏を度外視すればゼロになる。言い換えれば横軸を中心にして、上側と下側の棒の長さは一致する。この関係は景気動向に関係なく成立する。

【図1】日本の貯蓄投資バランス

【図1】日本の貯蓄投資バランス

(国民経済計算から富士通総研作成)

1. 最大の貯蓄主体は家計ではなく企業

このグラフから2000年前後に日本経済における資金の流れが大きく変化したことが見て取れる。すなわち企業の貯蓄セクター化だ。1997年まで日本では家計が貯蓄し、それを企業が使う、というのが資金移動の基本的構造だった。政府も多少の借金をするが、家計の貯蓄は企業と政府の借金の合計を上回っており、余った資金は経常余剰として海外に投資され、海外資産の蓄積を可能にした。銀行は資金の仲介をしているのみで、1990年まではこのグラフ上にはほとんど表れていない。

1990年代になると、資金の流れが様変わりする。先ず銀行が明示的に貯蓄セクター化した。これはバブル崩壊後、銀行は不良債権処理のため、利潤を溜めて資本増強を図ったことによる。銀行の不良債権処理は2005年頃には終わったと見られるが、その後もBIS(国際決済銀行)による自己資本規制の強化もあり、貯蓄超過が続いている。

しかし、最も大きな変化は非金融法人、つまり企業が資金を使う側から、貯蓄セクター、すなわち、資金を溜め込む側に回ったことだ。企業にとっては配当後の利益と減価償却の合計値がキャッシュ・フローとして投資のために使える資金源となるが、実際の投資額がこれを下回れば資金は余り、貯蓄セクター化する。このような傾向は1998年頃から顕著になってきたが、これはバブル崩壊のあと、一般の企業も銀行による貸し渋り、貸し剥しが厳しくなったため、企業としても不良債権で膨れ上がったバランスシートの改善を迫られたことによるものだ。1998年はわが国において賃金の下落が始まった年でもあり、賃金をはじめとして、あらゆるコストカットを進めて収益を確保するとともに、借金を減らして自己資本の改善を図る、という企業行動が始まり、今日に至るまで続いている。

法人企業統計によれば、日本企業の自己資本比率は1990年度の20%から、最近では37%と急上昇しており、今や日本企業の半数は無借金である。資本主義の本来の姿を考えれば、事業家は株式や借り入れを通じて投資家から資金を調達して事業を起こし、利益を上げて投資家に還元する、というのが本来の姿だ。すなわち、企業部門は投資主体であるはずだ。日本の財政がかくも大きな赤字に落ち込んだ原因は、企業が貯蓄セクター化し、資本主義の本来の姿から大きく乖離してしまったことにある。他方で高齢化や賃金の低迷の結果、家計の貯蓄は顕著に減少しており、現在、家計貯蓄率は米国並みの水準である。今やわが国における最大の貯蓄提供部門は企業となっている。

2. 過剰な貯蓄は政府が吸収するしかない

こうして経済全体としてみると、家計と企業、銀行は合計して50兆円前後の貯蓄を生み出している。このうち10〜20兆円の余剰が経常収支黒字として海外に向かっているが、残りは政府が財政赤字という形で吸収している。経済全体としては貯蓄と投資が均衡するので、民間で過剰な貯蓄があれば、不可避的に財政赤字が生じるのだ。もちろん貯蓄余剰をすべて海外に吐き出すことも理論上はあり得るが、その場合、GDPの10%もの経常収支の黒字になってしまう。すでに80年代、90年代と日本は日米貿易摩擦を経験しており、そのような経済運営は近隣窮乏化政策として国際的に許容されない。リーマン・ショック以降の円高も外需頼みの成長はできないことを物語っている。

こうして2000年以降、民間セクターの貯蓄余剰を政府が吸収せざるを得ない状況が今日まで続いている。将来的に財政赤字を減らすことを目指すのであれば、民間の貯蓄余剰を減らすことを考えなければならない。80年代まで財政赤字が比較的少額で済んだのは、民間企業が借金をして投資を進めたからである。最近では2006年から2008年までの『戦後最長の景気回復』期間、財政赤字は減少したが、それは増税をしたからではない。民間企業による設備投資が盛り上がった結果、企業の貯蓄が減少したからである。財政再建は政府の政策よりも企業の行動によって決まるといっても過言ではない。

政府は消費税の引き上げを狙っているが、それで家計の貯蓄が減るかどうかははっきりしない。政府は増税の結果、社会保障制度への信頼度が高まり、安心して今の消費レベルを維持するので景気後退はない、と説明している。言い換えれば、家計の貯蓄が減り、その分財政赤字が減る、ということだ。このような展開は理屈上ではあり得る。しかし、実際に増税しても、それで国民が安心することになるかといえば、疑問だ。増税後も自己防衛のため貯蓄水準を維持しようとすれば、消費が減って景気は後退し、所得税や法人税の税収も減り、結果的に財政再建は失敗に終わる。ギリシャやスペイン、イタリアなど南欧諸国では緊縮財政を実施したが、景気が悪化しただけで財政赤字はほとんど減っていない。仮に将来的に消費税を大幅に上げ、現在17兆円程度ある家計部門の貯蓄をすべて吸収したとしても、41兆円の財政赤字を解消するにはほど遠い。さらに家計に比べて2倍もある企業部門の貯蓄を大幅に削減することが不可避である。こうして財政再建の影響は企業部門の貯蓄に及ぶことになる。

3. 企業は目的もなく金を溜め込むべきではない

ここで大切なことは、民間企業の動き方で経済パフォーマンスは大きく異なる、ということである。消費税を上げると相当の景気後退が見込まれるが、並行して企業が投資を拡大すれば、需要面から経済を支えることになり、景気後退は避けられ、雇用も維持され、所得の減少もわずかで済む。しかし、企業が現在の貯蓄水準を維持しようとして、なんら支出を増やさなければ、景気後退、企業利益の減少が避けられず、結果的には企業貯蓄は減少する。このように、企業は消費税だからということで傍観者を決め込むことはできない。投資を増やして自ら積極的に過剰貯蓄を減らすために動くか、貯蓄を大幅に減らさざるを得ないほどの景気後退を受け入れるか、いずれかの道を選択するしかない。どちらの道を選ぶにせよ、財政再建が成功するためには、企業が貯蓄を減らさなくてはならない。

企業の貯蓄を減らす手段は、投資の拡大に限らない。キャッシュが余っているなら、配当を増やしたり、自己株の買い付けで株主に還元する道がある。投資家に資金が還元されれば、それにより消費は盛り上がり、消費税引き上げによる景気冷却効果が緩和されるであろう。そのような資金がリスクマネーとなって起業のために投資されれば、経済成長や雇用拡大の効果も大きい。欧米では株主の監視が厳しく、使い道のはっきりしない余剰資金は株主に返せということになり、近年自己株の買い取りが増えている。わが国では株主によるガバナンスが弱いので、このような圧力が乏しく、企業の過剰資金が銀行に預金され、それが国債の購入資金に回り、財政規律を弱めている。

日本の場合、企業経営者が有益な投資機会を見いだせないのであれば、賃金の引き上げを検討すべきである。筆者は様々な場を使って、デフレ脱却のため賃金の引き上げが必要であることを主張してきたが、それが実現すれば、消費税増税による消費の落ち込みは回避され、財政再建も進むであろう。このように考えてくると、企業の過剰貯蓄が拡大している現下の日本において、法人税を引き下げることは果たして妥当なのか疑問である。本当に必要なのは、むしろ設備投資や研究開発促進のための減税ではないか。日本政府は真逆のことをやっているように思えてならない。

根津 利三郎(ねづ りさぶろう)

【略歴】

1948年 東京都生まれ、1970年 東京大学経済学部卒、通産省入省、1975年 ハーバードビジネススクール卒業(MBA) 国際企業課長、鉄鋼業務課長などを経て、1995年 OECD 科学技術産業局長、2001年(株)富士通総研 経済研究所 常務理事、2004年(株)富士通総研 専務取締役、2010年 経済研究所エグゼクティブ・フェロー

【執筆活動】

通商白書(1984年)、日本の産業政策(1983年 日経新聞)、IT戦国時代(2002年 中央公論新社) など